Warum die Indikatoren für den Bitcoin-Preishöhepunkt in diesem Zyklus versagt haben

Bitcoin Magazine

Warum Bitcoin-Preis-Top-Indikatoren in diesem Zyklus versagt haben

Die beliebtesten Top-Indikatoren für den Bitcoin-Preis haben während des letzten Bullenmarktes nicht ausgelöst, was Beobachter dazu veranlasst, zu hinterfragen, ob die zugrunde liegenden Daten jetzt fehlerhaft sind. Diese Analyse untersucht mehrere weit verbreitete Tools, erforscht, warum sie in diesem Zyklus unterdurchschnittlich abschnitten, und skizziert, wie sie an die sich entwickelnde Marktstruktur von Bitcoin angepasst werden können.

Inhaltsverzeichnis

- Bitcoin-Preis-Prognosewerkzeuge

- Bitcoin-Preis: Von festen Schwellenwerten zu dynamischen Signalen

- Bitcoin-Preis: Schnellere Reaktionsmetriken für den heutigen Zyklus

- Bitcoin-Preis Spent Output Profit Ratio (SOPR)

- Bitcoin-Preis-Zyklus Fazit: Anpassen oder zurückbleiben

Bitcoin-Preis-Prognosewerkzeuge

Beim Bitcoin Magazine Pro Price Forecast Tools Indikator hat der jüngste Bullenmarkt mehrere historisch zuverlässige Top-Modelle wie Delta Top, Terminal Price und Top Cap nie erreicht, wobei letzteres im vorherigen Zyklus nicht einmal berührt wurde. Das Bitcoin Investor Tool, das einen 2-Jahres-gleitenden Durchschnitt multipliziert mit 5 verwendet, blieb ebenfalls ungetestet, und der Pi Cycle Top Indicator lieferte trotz genauer Beobachtung durch viele Händler keine präzisen Timing- oder Preissignale. Dies hat zu verständlichen Fragen geführt, ob diese Modelle nicht mehr funktionieren oder ob das Verhalten von Bitcoin über sie hinausgewachsen ist.

Abbildung 1: Historisch zuverlässige Top-Modelle wie Top Cap, Delta Top und Terminal Price wurden im Bullenzyklus nicht erreicht. Live-Chart anzeigen

Abbildung 1: Historisch zuverlässige Top-Modelle wie Top Cap, Delta Top und Terminal Price wurden im Bullenzyklus nicht erreicht. Live-Chart anzeigen

Bitcoin ist ein sich entwickelnder Vermögenswert mit einer sich verändernden Marktstruktur, Liquidität und Teilnehmermix. Anstatt anzunehmen, dass die Daten fehlerhaft sind, könnte es angemessener sein, die Metriken an eine andere Perspektive und einen anderen Zeithorizont anzupassen. Das Ziel ist nicht, diese Tools aufzugeben, sondern sie robuster und reaktionsfähiger für einen Markt zu machen, der nicht mehr die gleichen exponentiellen Aufwärtsbewegungen und heftigen Zyklusspitzen wie in früheren Jahren liefert.

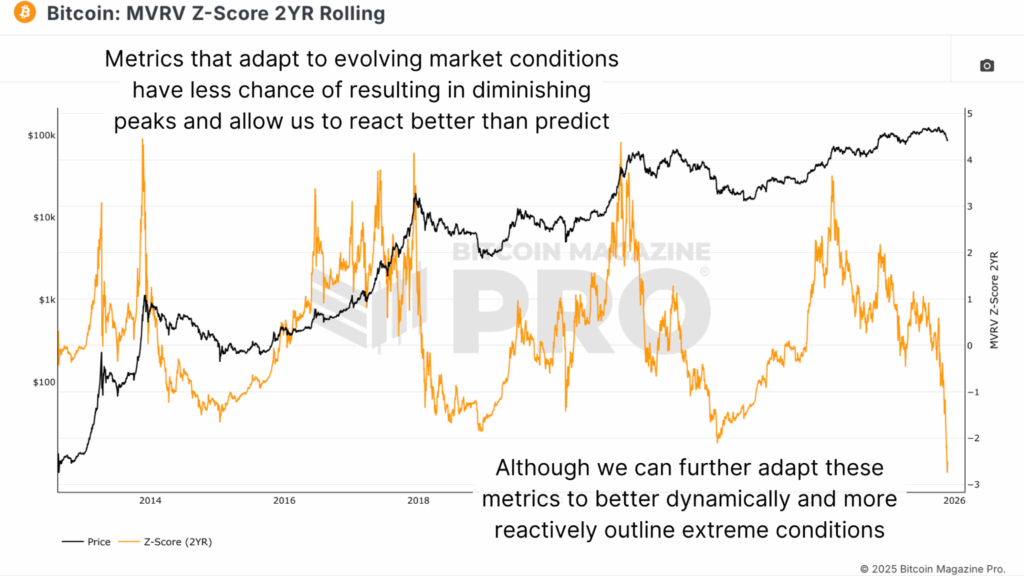

Bitcoin-Preis: Von festen Schwellenwerten zu dynamischen Signalen

Die MVRV Z-Score 2-Year Rolling Metrik ist ein zentrales Werkzeug zur Identifizierung überhitzter Bedingungen, aber in diesem Zyklus hat sie den Höhepunkt des Bullenmarktes nicht besonders gut vorhergesagt. Sie verzeichnete einen starken Anstieg, als Bitcoin erstmals die Zone von 73.000–74.000 $ durchbrach, konnte jedoch kein klares Ausstiegssignal für die späteren Phasen des Anstiegs geben. Derzeit zeigt die Metrik die überverkauftesten Werte aller Zeiten.

Abbildung 2: Die normalerweise zuverlässige MVRV Z-Score 2YR Rolling-Metrik konnte in den späteren Phasen des Zyklus keine Ausstiegssignale auslösen.

Abbildung 2: Die normalerweise zuverlässige MVRV Z-Score 2YR Rolling-Metrik konnte in den späteren Phasen des Zyklus keine Ausstiegssignale auslösen.

Live-Chart anzeigen

Um diesen Mangel zu beheben, kann der MVRV Z-Score auf einer 6-monatigen rollierenden Basis statt auf zwei Jahren neu kalibriert werden, wodurch er empfindlicher auf aktuelle Bedingungen reagiert, während er immer noch in der Dynamik des realisierten Wertes verankert ist. Neben dem kürzeren Rückblick ist es hilfreich, sich von festen Schwellenwerten zu lösen und stattdessen dynamische, verteilungsbasierte Bänder zu verwenden. Durch die Abbildung des Prozentsatzes der Tage, die über oder unter verschiedenen Z-Score-Niveaus verbracht wurden, wird es möglich, Zonen wie die oberen 5% sowie die unteren 5% auf der Unterseite zu markieren. Während dieses Zyklus registrierte Bitcoin Signale in den oberen Bändern, als es erstmals über 100.000 $ stieg, und historisch gesehen haben Bewegungen in die Region der oberen 5% recht gut mit Zyklusspitzen übereingestimmt, auch wenn sie nicht das genaue Tick-Hoch erfasst haben.

Abbildung 3: Ein neu kalibrierter 6-Monats-MVRV Z-Score mit gezielten oberen und unteren Perzentilen liefert zeitnahere Kauf-/Verkaufssignale.

Abbildung 3: Ein neu kalibrierter 6-Monats-MVRV Z-Score mit gezielten oberen und unteren Perzentilen liefert zeitnahere Kauf-/Verkaufssignale.

Cyber Monday Angebot: 40% Rabatt auf Jahrespläne!

Die BESTE Ersparnis des Jahres ist hier. Erhalten Sie 40% Rabatt auf alle unsere Jahrespläne.

- Schalten Sie +150 Bitcoin-Charts frei.

- Zugriff auf Indikatoralarme – damit Sie nichts verpassen.

- Private TradingView-Indikatoren Ihrer Lieblings-Bitcoin-Charts.

- Nur für Mitglieder zugängliche Berichte und Einblicke.

- API-Zugang und mehr, alles für einen BRUCHTEIL der Standardbranchenpreise.

Alles für nur 17$/Monat mit dem Black Friday Angebot. Dies ist unser größter Verkauf des ganzen Jahres!

Bitcoin-Preis: Schnellere Reaktionsmetriken für den heutigen Zyklus

Über Bewertungstools hinaus können aktivitätsbasierte Indikatoren wie Coin Days Destroyed durch Verkürzung ihrer Rückblickperioden nützlicher gemacht werden. Ein 90-Tage-gleitender Durchschnitt der Coin Days Destroyed hat historisch große Wellen der Verteilung von Langzeithaltern verfolgt, aber die gedämpftere und unruhigere Natur des aktuellen Zyklus bedeutet, dass ein 30-Tage-gleitender Durchschnitt oft informativer ist. Da Bitcoin nicht mehr die gleichen parabolischen Bewegungen liefert, müssen Metriken schneller reagieren, um die heutigen flacheren, aber dennoch wichtigen Wellen der Gewinnmitnahme und Anlagerrotation widerzuspiegeln.

Abbildung 4: Der 30DMA Coins Days Destroyed hat bewiesen, dass er schneller auf On-Chain Dynamiken reagiert. Live-Chart anzeigen

Abbildung 4: Der 30DMA Coins Days Destroyed hat bewiesen, dass er schneller auf On-Chain Dynamiken reagiert. Live-Chart anzeigen

Wenn man die neuesten Messwerte ausschließt und sich auf den Anstieg bis zum Allzeithoch dieses Zyklus konzentriert, blitzte die 30-Tage-Coin-Days-Destroyed-Metrik fast genau am Zyklusgipfel auf. Sie wurde auch früher ausgelöst, als Bitcoin erstmals etwa 73.000–74.000 $ überschritt, und erneut, als der Preis 100.000 $ durchbrach, und markierte effektiv alle wichtigen Verteilungswellen. Während dies im Nachhinein leicht zu beobachten ist, bestätigt es, dass On-Chain Angebots- und Nachfragesignale relevant bleiben; die Aufgabe besteht darin, sie an aktuelle Volatilitätsregime und Markttiefe anzupassen.

Bitcoin-Preis Spent Output Profit Ratio (SOPR)

Die Spent Output Profit Ratio (SOPR) bietet eine weitere Perspektive auf realisierte Gewinnmitnahmen, aber die Rohserie kann verrauscht sein, mit scharfen Spitzen, häufiger Mittelwertumkehr und großen Bewegungen sowohl während Rallyes als auch während Intra-Bull-Kapitulationen. Um aussagekräftigere Informationen zu extrahieren, kann stattdessen eine 28-Tage (monatliche) Änderung im SOPR verwendet werden. Diese geglättete Alternative hebt hervor, wann das Tempo der Gewinnrealisierung über ein kurzes Zeitfenster auf extreme Niveaus beschleunigt, und durchbricht das Rauschen der Intra-Zyklus-Volatilität.

Abbildung 5: Die Anwendung eines 28DMA auf die SOPR-Metrik glättet die Daten, reduziert unnötiges 'Rauschen' und identifiziert lokale Höchststände genau.

Abbildung 5: Die Anwendung eines 28DMA auf die SOPR-Metrik glättet die Daten, reduziert unnötiges 'Rauschen' und identifiziert lokale Höchststände genau.

Angewendet auf den neuesten Zyklus produzierte die monatliche SOPR-Änderung deutliche Spitzen, als Bitcoin erstmals die Zone von 73.000–74.000 $ durchquerte, erneut über 100.000 $ und noch einmal um die 120.000 $-Region. Während keine davon das endgültige Docht-Hoch perfekt erfasste, markierte jede Phasen intensiven Gewinnmitnahmedrucks, der mit der Erschöpfung des Zyklus übereinstimmt. Die Verwendung monatlicher Änderungen anstelle der Rohmetrik macht das Signal klarer, besonders in Kombination mit Cross-Asset-Ansichten der Kaufkraft von Bitcoin gegenüber Aktien und Gold.

Bitcoin-Preis-Zyklus Fazit: Anpassen oder zurückbleiben

Im Nachhinein haben viele beliebte Top-Calling-Indikatoren während dieses Bullenmarktes funktioniert, wenn sie durch die richtige Linse und in angemessenen Zeitrahmen gemessen wurden. Das Schlüsselprinzip bleibt: Reagieren Sie auf die Daten, versuchen Sie nicht zu prognostizieren. Anstatt darauf zu warten, dass eine einzelne Metrik perfekt den Höhepunkt vorhersagt, kann ein Korb angepasster Indikatoren, interpretiert durch die Linse der Kaufkraft und sich ändernder Marktdynamik, die Wahrscheinlichkeit erhöhen, zu identifizieren, wann Bitcoin überhitzt und wann es in eine günstigere Akkumulationsphase übergeht. Die kommenden Monate werden sich darauf konzentrieren, diese Modelle zu verfeinern, um sicherzustellen, dass sie nicht nur historisch, sondern auch in Zukunft robust genau bleiben.

Für einen tieferen Einblick in dieses Thema schauen Sie sich unser neuestes YouTube-Video hier an: Warum haben die Bitcoin-Top-Calling-Metriken nicht funktioniert?

Für tiefere Daten, Charts und professionelle Einblicke in Bitcoin-Preistrends besuchen Sie BitcoinMagazinePro.com. Abonnieren Sie Bitcoin Magazine Pro auf YouTube für weitere Expertenmarkteinblicke und -analysen!

Haftungsausschluss: Dieser Artikel dient nur zu Informationszwecken und sollte nicht als Finanzberatung betrachtet werden. Führen Sie immer Ihre eigene Recherche durch, bevor Sie Anlageentscheidungen treffen.

Dieser Beitrag "Warum Bitcoin-Preis-Top-Indikatoren in diesem Zyklus versagt haben" erschien zuerst auf Bitcoin Magazine und wurde von Matt Crosby verfasst.

Das könnte Ihnen auch gefallen

Wegen Mordes angeklagt: Nick Reiners Hotelzimmer soll voller Blut gewesen sein

50 Milliarden für die Truppe: Bundestag beschließt Rüstungsausgaben in Rekordhöhe