Нарратив о ротации из золота в Bitcoin набирает силу: обзор на основе данных

Биткоин вновь пытается вернуть уровень $90 000, но ценовое действие остается ограниченным ниже этого ключевого психологического порога. Несмотря на несколько кратковременных восстановительных ралли, импульс не смог продолжиться, усиливая растущие опасения, что более широкая структура рынка ослабевает.

По мере сохранения волатильности рынка и остановки попыток роста все больше аналитиков начинают открыто обсуждать возможность того, что Биткоин может переходить в фазу медвежьего рынка. Настроение рынка на деривативных и спотовых рынках стало заметно более осторожным, а аппетит к риску продолжает снижаться.

В этом контексте недавний отчет Darkfost привлекает внимание к знакомому, но спорному нарративу: ротации капитала из золота в Биткоин. Поскольку золото устанавливает новый исторический максимум выше $4 420 за унцию, идея о том, что инвесторы могут вскоре перенаправить капитал в сторону Биткоина, вновь появляется на рынке.

Исторически этот нарратив набирал обороты в периоды, когда традиционные активы-убежища показывали превосходные результаты, подпитывая спекуляции, что Биткоин может последовать как альтернативное средство сохранения стоимости.

Однако Darkfost предостерегает, что это предположение далеко от обоснованности. Хотя тезис о ротации широко повторялся на протяжении всего этого цикла, эмпирические доказательства, связывающие превосходные результаты золота непосредственно с устойчивыми притоками в Биткоин, остаются слабыми.

Вместо того чтобы сигнализировать о неминуемом бычьем развороте, текущая ситуация предполагает, что Биткоин остается уязвимым, оказавшись между макро-нарративами и ухудшающейся внутренней структурой рынка.

Проверка тезиса о ротации из золота в Биткоин

Darkfost подчеркивает, что популярный нарратив о ротации капитала из золота в Биткоин лишен прямых, проверяемых доказательств. Чтобы решить эту проблему, он построил сравнительную структуру для определения периодов, когда такие ротации могли произойти. Он сделал это, не предполагая причинно-следственной связи. Основная проблема, как он отмечает, заключается в том, что данные он-чейна и рынка не могут окончательно доказать, что капитал, выходящий из золота, является тем же капиталом, входящим в Биткоин.

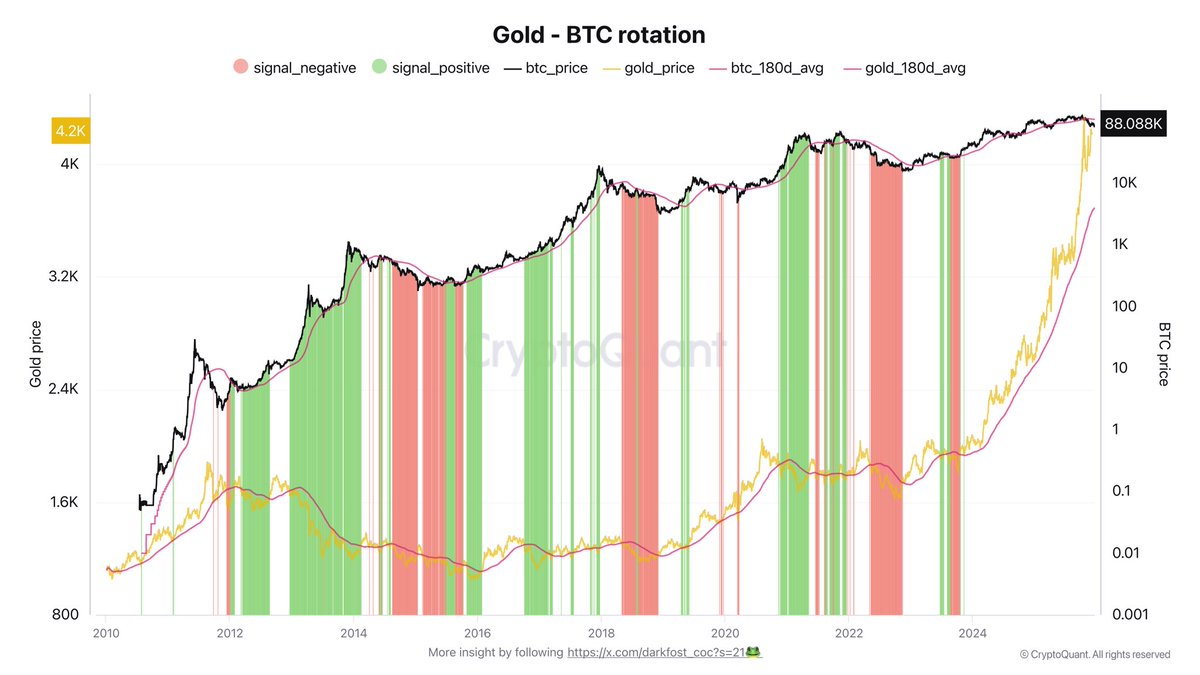

Чтобы приблизительно определить потенциальные фазы ротации, Darkfost применил простую, но дисциплинированную структуру сигналов. Положительный сигнал появляется, когда Биткоин торгуется выше своей 180-дневной скользящей средней, в то время как золото торгуется ниже своей собственной 180-дневной скользящей средней. Теоретически эта конфигурация предполагает, что относительная сила смещается в сторону Биткоина. И наоборот, отрицательный сигнал срабатывает, когда и Биткоин, и золото торгуются ниже своих соответствующих 180-дневных скользящих средних. Указывая на широкую среду отказа от риска, а не на ротацию.

Эта методология позволяет проводить историческое сравнение по циклам, выделяя моменты, когда относительная производительность расходилась. Однако результаты бросают вызов простоте нарратива. Как показано на графике, эти сигналы не дают последовательных или надежных результатов. В нескольких случаях предполагаемые периоды ротации не смогли привести к устойчивому росту Биткоина. В других случаях Биткоин рос независимо от тренда золота.

Вывод ясен: ротация капитала между золотом и Биткоином не является абсолютным или механическим процессом. Поведение рынка представляется гораздо более нюансированным. Движимое более широкими макроусловиями, динамикой ликвидности и позиционированием инвесторов, а не прямой ротацией между активами.

Цена испытывает трудности ниже ключевых скользящих средних

Биткоин пытается стабилизироваться после резкой коррекционной фазы, но график подчеркивает, что ценовое действие остается структурно хрупким. BTC в настоящее время торгуется чуть ниже уровня $90 000, области, которая перешла от поддержки к краткосрочному сопротивлению после недавнего пробоя. Хотя последний отскок показывает краткосрочный интерес покупателей, он еще не изменил более широкую медвежью структуру, сформировавшуюся после октябрьских максимумов.

С точки зрения тренда, Биткоин сейчас торгуется ниже 50-3D скользящей средней (синяя), которая начала наклоняться вниз, сигнализируя об ослаблении импульса. Неспособность восстановить этот уровень предполагает, что недавние восходящие движения являются коррекционными, а не импульсивными.

Ниже текущей цены 100-3D скользящая средняя (зеленая) находится вблизи зоны $85 000–$86 000 и действовала как промежуточная поддержка во время отскока. Устойчивая потеря этой области, вероятно, откроет для BTC путь к более глубокой коррекции в сторону 200-3D скользящей средней (красная), в настоящее время растущей вблизи нижней области $80 000.

Распродажа сопровождалась повышенным объемом. В то время как отскок произошел при сравнительно меньшем участии, указывая на отсутствие убежденности со стороны покупателей. Структурно Биткоин консолидируется в более низком диапазоне. С более низкими максимумами и сжатой волатильностью рынка, предполагающими паузу, а не разворот тренда.

Для быков критически важно вернуть и удержать уровень выше $90 000 и снижающейся 50-3D скользящей средней, чтобы аннулировать медвежий настрой. До тех пор ценовое действие благоприятствует торговле в диапазоне с сохраняющимся риском снижения.

Изображение из ChatGPT, график с TradingView.com

Вам также может быть интересно

Премия Coinbase в США становится отрицательной на фоне всплеска покупок в Азии

Допустим, ИИ пришел вас автоматизировать. Что будет дальше?